|

Порядок учета расчетов с персоналом по оплате труда одинаков для малых предприятий и

предприятий, не являющихся субъектами малого предпринимательства.

Для обобщения информации о расчетах с работниками по оплате труда предназначен счет

70 "Расчеты с персоналом по оплате труда". Это счет активно-пассивный и может иметь как

дебетовое (авансы, выданные работникам), так и кредитовое (задолженность по оплате труда)

сальдо.

Информация о состоянии расчетов по социальному страхованию группируется на счете 69

"Расчеты по социальному страхованию и обеспечению".

К счету 69 "Расчеты по социальному страхованию и обеспечению" могут быть открыты

субсчета:

69-1 "Расчеты по социальному страхованию";

69-2 "Расчеты по пенсионному обеспечению";

69-3 "Расчеты по обязательному медицинскому страхованию".

На субсчете 69-1 "Расчеты по социальному страхованию" учитываются расчеты по

социальному страхованию работников организации.

На субсчете 69-2 "Расчеты по пенсионному обеспечению" учитываются расчеты по

пенсионному обеспечению работников организации.

На субсчете 69-3 "Расчеты по обязательному медицинскому страхованию" учитываются

расчеты по обязательному медицинскому страхованию работников организации.

При наличии у организации расчетов по другим видам социального страхования и

обеспечения к счету 69 могут открываться дополнительные субсчета.

Например, расчеты по пенсионному обеспечению на практике учитываются на трех

субсчетах, а именно:

69.2.1 "Федеральный бюджет";

69.2.2 "Страховой ПФ";

69.2.3 "Накопительный ПФ".

Для учета расчетов с бюджетом, в частности по налогу на доходы физических лиц,

применяется счет 68 "Расчеты по налогам и сборам".

Счет 68 кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко

взносу в бюджеты. В частности, в корреспонденции со счетом 70 "Расчеты с персоналом по оплате

труда" - на сумму налога на доходы физических лиц.

Трудовые отношения с работниками оформляются пакетом документов, в который входят

заявление о приеме на работу, приказ о приеме на работу, трудовой договор, должностные

инструкции и другие документы.

А обязательно ли на малом предприятии составлять штатное расписание? На этот вопрос

УМНС России по г. Москве в своем Письме от 8 декабря 2000 г. N 03-12/52477 дает следующий

ответ.

Документов, регламентирующих обязательное составление штатного расписания

организации, действующим налоговым законодательством не предусмотрено. Штатное

расписание является документом, который определяет структуру, численность должностей,

должностные оклады по каждому конкретному подразделению и в целом по организации.

В соответствии с Трудовым кодексом Российской Федерации штатная структура и штатное

расписание разрабатываются организациями самостоятельно.

В то же время указанное Письмо содержит оговорку относительно того, что в налоговом

законодательстве в ряде случаев предусмотрена необходимость составления штатного

расписания организации для подтверждения обоснованности применения льгот и правомерности

отнесения на себестоимость продукции (работ, услуг) определенных видов затрат.

В качестве примера в Письме, в частности, упоминаются льготы по налогу на прибыль.

Однако приведенные в Письме в качестве примера льготы не предусмотрены гл. 25 Налогового

кодекса РФ и с 1 января 2002 г. не применяются. В то же время согласно пп. 23 п. 1 ст. 264

Налогового кодекса РФ расходы на подготовку и переподготовку кадров, состоящих в штате

налогоплательщика, на договорной основе включены в перечень прочих расходов, связанных с

производством и (или) реализацией.

Таким образом, для подтверждения обоснованности формирования себестоимости,

уменьшающей в данном случае налогооблагаемую базу по налогу на прибыль, все-таки

желательно иметь на предприятии штатное расписание.

Пример. Малое предприятие ООО "Юность" начало свою деятельность и оформило в штат

работников с 16 января 2006 г.

16 января приказом директора ООО "Юность" было утверждено штатное расписание,

согласно которому и производился прием работников.

Приказ N 1

от 16 января 2007 г.

Об утверждении штатного расписания

В целях организации нормальной работы предприятия, определения перечня должностей,

необходимых для бесперебойной работы предприятия, и количества рабочих мест

Приказываю:

1. Утвердить по ООО "Юность" следующее штатное расписание с установлением окладов по

утвержденным должностям в следующих размерах:

Штатное расписание ООО "Юность"

N

п/п |

Наименование

должности |

Количество

вакансий |

Оклад |

| 1. |

Управление

Директор

Заместитель директора

|

1

1

|

5000

4000

|

| 2. |

Бухгалтерия

Главный бухгалтер

Бухгалтер

|

1

1

|

3500

2500

|

| 3. |

Коммерческий отдел

Менеджер-товаровед

|

2

|

2500

|

Директор ООО "Юность" Д.В. Васильев

Руководителям малых предприятий следует помнить и о том, что согласно ст. 59 Трудового

кодекса РФ по соглашению сторон может заключаться срочный трудовой договор с лицами,

поступающими на работу к работодателям - субъектам малого предпринимательства с

численностью до 35 работников (в организациях розничной торговли и бытового обслуживания -

до 20 работников).

Ранее малые предприятия могли заключить срочный трудовой договор лишь на общих

основаниях, установленных КЗоТом РФ, который утратил силу с 1 февраля 2002 г.

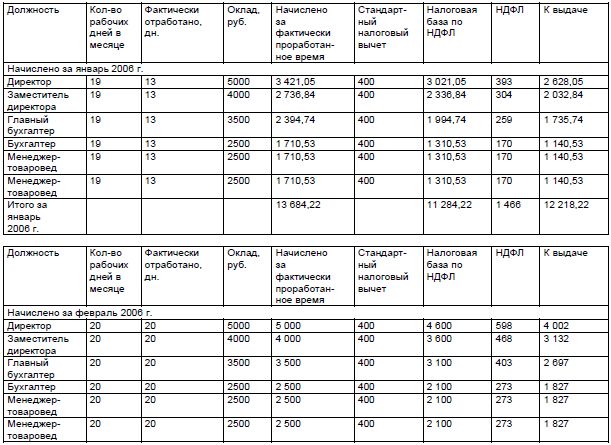

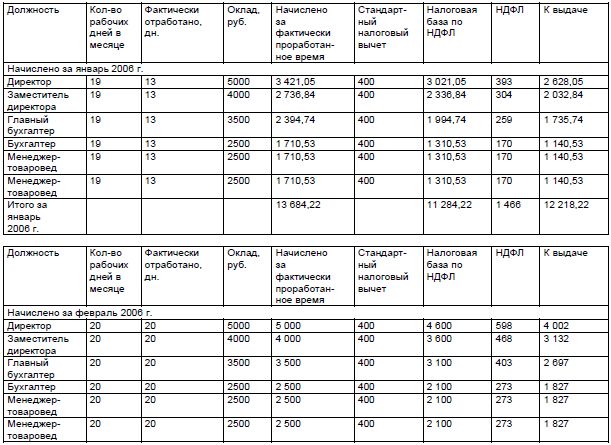

Пример. Согласно утвержденному штатному расписанию в организацию были приняты

работники и оформлены все необходимые для этого документы (заявление о приеме, приказ,

срочный трудовой договор, должностные инструкции и др.).

Согласно оформленным документам была начислена заработная плата. Предположим, что

детей у работников нет, и им предоставляются только стандартные налоговые вычеты в сумме

400 руб.

В учете организации сделаны следующие проводки:

Январь 2006 г.:

Дебет 50 Кредит 51

- 10 000 руб. - с учетом наличия денежных средств в кассе предприятия получены в банке

наличные денежные средства для выплаты заработной платы за январь 2006 г.;

Дебет 20 Кредит 70

- 13 684,22 руб. - начислена заработная плата за январь 2006 г.;

Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ"

- 1466 руб. - начислен НДФЛ с заработной платы за январь 2006 г.;

Дебет 70 Кредит 50

- 12 218,22 руб. - выдана заработная плата за январь 2006 г.;

Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51

- 1466 руб. - перечислен в бюджет НДФЛ с заработной платы за январь 2006 г.

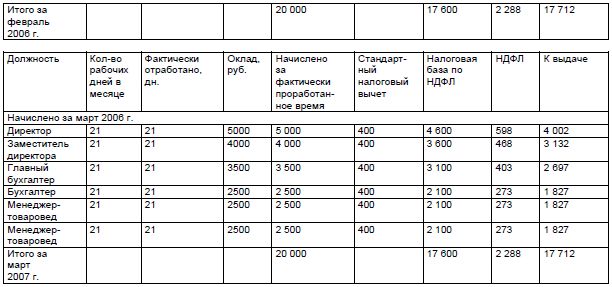

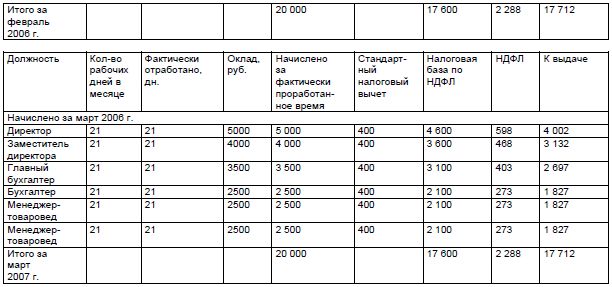

Февраль 2006 г.:

Дебет 50 Кредит 51

- 20 000 руб. - получены в банке наличные денежные средства для выплаты заработной

платы за февраль 2006 г.;

Дебет 20 Кредит 70

- 20 000 руб. - начислена заработная плата за февраль 2006 г.;

Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ"

- 2288 руб. - начислен НДФЛ с заработной платы за февраль 2006 г.;

Дебет 70 Кредит 50

- 17 712 руб. - выдана заработная плата за февраль 2006 г.;

Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51

- 2288 руб. - перечислен в бюджет НДФЛ с заработной платы за февраль 2006 г.

Март 2006 г.:

Дебет 50 Кредит 51

- 20 000 руб. - получены в банке наличные денежные средства для выплаты заработной

платы за март 2006 г.;

Дебет 20 Кредит 70

- 20 000 руб. - начислена заработная плата за март 2006 г.;

Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ"

- 2288 руб. - начислен НДФЛ с заработной платы за март 2006 г.;

Дебет 70 Кредит 50

- 17 712 руб. - выдана заработная плата за март 2006 г.;

Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51

- 2288 руб. - перечислен в бюджет НДФЛ с заработной платы за март 2006 г.

При общепринятой форме бухгалтерского учета торговых организаций начисление

заработной платы будет отражено таким образом (на примере января 2006 г.):

Дебет 50 Кредит 51

- 12 000 руб. - получены в банке наличные денежные средства для выплаты заработной

платы за январь 2006 г.;

Дебет 44 Кредит 70

- 13 684,22 руб. - начислена заработная плата за январь 2006 г.;

Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ"

- 1466 руб. - начислен НДФЛ с заработной платы за январь 2006 г.;

Дебет 70 Кредит 50

- 12 218,22 руб. - выдана заработная плата за январь 2006 г.;

Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51

- 1466 руб. - перечислен в бюджет НДФЛ с заработной платы за январь 2006 г.

Выплата заработной платы может производиться по расходным кассовым ордерам (форма N

КО-2), который будет выписываться на каждого работника, или по платежным ведомостям (форма

N Т-53), выписываемым на группу работников.

Применение того или иного документа обусловливается лишь удобством работы и

спецификой конкретного предприятия.

Пример. На ООО "Парус" выплата заработной платы первоначально стала производиться по

платежным ведомостям, выписываемым на группу работников. Однако в результате

возникновения ситуаций, когда отдельные рабочие, видя другие (по каким-то причинам большие)

суммы оплаты своим коллегам, стали систематически посещать бухгалтерию, требуя объяснить

им, почему у их коллег начислено больше, чем у них, что значительно осложняло работу

бухгалтерии, было принято решение выплачивать заработную плату строго индивидуально по

расходным кассовым ордерам.

Ведомости, так же как и расходные кассовые ордера, составляются в одном экземпляре в

бухгалтерии.

|